Effektiv ränta: Så fungerar det och varför den är viktig

Om du lånar pengar bör du alltid titta på den effektiva räntan för lånet. Där ska nämligen hela kostnaden för lånet redovisas, både ränta och eventuella andra tillkommande avgifter.

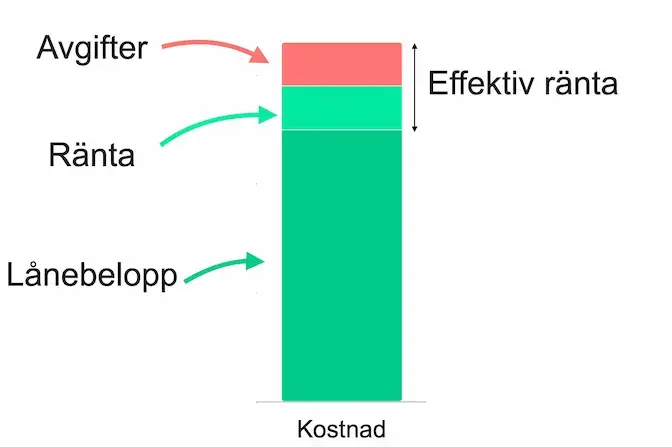

Effektiv ränta innebär alltså den totala kostnaden för lånet. Både nominell- och effektiv ränta redovisas som årsränta, alltså vad du betalar i procent per år för lånet.

Hur effektiv ränta fungerar

I den effektiva räntan ingår nominell ränta (den ränta som långivaren tar för lånet) och andra eventuella avgifter som exempelvis uppläggningsavgift eller avigavgifter.

Den effektiva räntan påverkas också av hur många betalningar du gör på lånet per år. Till exempel ger månadsvis betalning högre effektiv ränta än kvartalsvis betalning.

Effektiv ränta är också alltid högre än nominell ränta, även om lånet inte har några övriga avgifter. Det är på grund av att du amorterar månadsvis på lånet.

När skulden blir lägre behöver långivaren då matcha den effektiva räntan för att den ska stämma överens med den årliga nominella räntan som är satt för lånet. Det fenomenet kallas sammansatt ränta.

Exempel på effektiv ränta

Om du lånar 50 000 kronor med en rörlig årsränta (nominell ränta) om 6,95 %, med en återbetalningstid på 8 år och en uppläggningsavgift på 395 kr, blir den effektiva räntan 7,40 %.

Den effektiva räntan är alltså högre än den ränta som långivaren kan marknadsföra. Därav är det viktigt att du tittar på den effektiva räntan om du vill jämföra lån.

Den effektiva räntan är alltså ett sätt att beräkna och synliggöra räntan för att man ska kunna jämföra den totala kostnaden för lånet inklusive samtliga avgifter.

Tips: Vi har listat lånen med lägst ränta här.

Beräkning av effektiv ränta

Det finns en förordning om hur den effektiva räntan ska beräknas enligt konsumentkreditlagen. Det innebär exempelvis att inte alla avgifter för ett lån räknas in i den effektiva räntan.

Exempelvis förseningsavgifter om du som låntagare inte betalar i tid ingår inte eftersom det innebär att kreditavtalet inte fullföljts. Du kan läsa mer om förordningen för .

Effektiv ränta på sparkonto

Om du sparar pengar på ett sparkonto kan det också vara bra att titta på den effektiva räntan för att jämföra olika bindningstider. Den effektiva räntan visar då vad räntan skulle varit om den betalades ut årligen.

Räntan skiljer sig nämligen åt mellan konton om räntan betalas ut årligen, månadsvis eller vid löptidens slut för ett fasträntekonto.

Långivarnas skyldighet

Även om den nominella räntan, alltså kostnaden för lånet i ränta, är den som oftast syns tydligast har långivaren alltid skyldighet att redovisa effektiv ränta.

Den effektiva räntan ska redovisas öppet och via ett räkneexempel. De har också en skyldighet att redovisa den i marknadsföring, förköpsinformation och i ditt låneavtal.

Förändringar av räntan

Lån med rörlig ränta kan förändras under din låneperiod. Långivaren får dock bara höja räntan om det står i avtalet och på samma sätt ska då också ränta kunna sänkas.

Förutom att det måste stå i avtalet behöver det också finnas ett giltigt skäl för att höja räntan, det kan exempelvis vara:

- Kreditpolitiska beslut

- Ökade upplåningskostnader för långivaren

- Andra kostnadsökningar som långivaren inte kunde förutse när avtalet ingicks

Återbetalningstiden påverkar totalkostnaden för lånet

Om du ansöker om privatlån är det bra att hålla en kort återbetalningstid. Bli inte lurad av att månadskostnaden blir lägre om du väljer lång återbetalningsperiod.

Du ska såklart inte pressa din månadsbudget mer än du behöver. Dock det är bra att veta – ju längre tid du lånar, desto högre kommer totalkostnaden bli för lånet.

I nedan grafer har vi räknat på ett exempel med bara ränta för att få fram rena kostnader. Du ser skillnaden i hur din månadsbetalning går neråt med längre löptid men totalkostnaden för lånet går uppåt.

Sammanfattning

Den nominella räntan är alltså den ränta långivaren räknar på för att se hur mycket du ska betala på lånet månadsvis och årsvis. Sedan kan det tillkomma avgifter och procenten kan också skilja sig beroende på hur du återbetalar lånet. Med det i beaktande redovisar långivaren också en effektiv ränta.

De viktigaste punkterna:

- Titta på den effektiva räntan

Det blir enklare att jämföra den verkliga totalkostnaden för lånet. - Håll koll på avgifterna

Om den effektiva räntan skiljer sig mycket mot den nominella räntan, är det förmodligen för att långivaren tar ut onödigt höga avgifter för lånet. - Eventuella ränteförändringar

Tänk på om du har rörlig ränta eller fast ränta för lånet. Med rörlig ränta kan din ränta både höjas och sänkas under låneperioden. - Frekvens för räntebetalningar

Det är viktigt att veta hur ofta du ska betala räntan (månadsvis, kvartalsvis eller årsvis), eftersom det påverkar den faktiska räntan du betalar.

Därför kan du lita på oss

Vi strävar efter att hjälpa dig fatta mer välinformerade beslut för din plånbok. Även om vi följer en redaktionell integritet kan innehållet på den här sidan framhäva produkter från våra partners. Du kan läsa om hur vi tjänar pengar. Se också vilka vi är på vår om oss-sida och läs vårt löfte att vägleda dig genom livets finansiella resa.

- Över 25 års samlad kompetens inom privatekonomi

- Ekonomer med eftergymnasial utbildning

- Utbildade journalister

- Faktagranskande artiklar och recensioner

- Betygssystem baserat på data