Privatlån i jämförelsen

Vi jämför upp emot 50 olika banker, kreditinstitut och låneförmedlare för att se var du kan bli beviljad privatlån.

- Kan användas till vad du vill

- Lån tas från en bank eller finansiell institution

- Nominella räntor mellan cirka 4,50 - 23 %

- Amorteras av månadsvis, max 20 år.

- Ansök tillsammans med någon för större chans till beviljat lån och bättre villkor

- Privatlån och blancolån är synonymt

Vi har samlat all information du behöver veta om privatlån. Villkor som räntor, avgifter och lånebelopp, vilka krav som ställs på dig som låntagare, hur processen går till och hur du ska tänka när du väljer långivare.

Aktuella villkor för privatlån

I tabellen kan du jämför aktuella villkor som räntor, lånebelopp, återbetalningstid och avgifter för privatlån idag.

| Lendo🥇 | 4,95 - 23 % |

| Handelsbanken | 7,45 % |

| Trygga🥈 | 4,95 - 21,95 % |

| SEB | 6,20 - 13,65 % |

| Enklare🥉 | 4,50 - 22 % |

| Bank Norwegian | 5,99 - 18,99 % |

| Swedbank | 5,95 - 16,09 % |

| Coop Privatlån | 5,20 - 16,95 % |

| ICA Banken | 5,84 - 15,95 % |

| Nordea | 5,95 - 13,45 % |

| Marginalen Bank | 6,95 - 17,99 % |

| Ikano Bank | 6,55 - 18,87 % |

| Avida | 5,90 - 19,79 % |

| LF Finans | 6,75 - 13,45 % |

| Lån & Spar Bank | 4,95 - 12 % |

| Nordax Bank | 6,99 - 18,99 % |

| Santander | 6,44 - 14,95 % |

| Spendwise | 4,50 - 13,50 % |

| SBAB | 4,60 - 9,10 % |

| Morrow Bank | 7 - 18,25 % |

| Resurs Bank | 6,95 - 15,65 % |

| Kontrollerad 26 januari 2026 | |

Lånekalkylator för privatlån

Det är tre huvudsakliga faktorer som påverkar din lånekostnad:

- Lånebeloppet

- Den effektiva räntan

- Återbetalningstiden

Testa själv i kalkylatorn hur olika räntor, lånebelopp och återbetalningsperioder påverkar din månads- och totalkostnad för ett privatlån.

Räkna på månads- och totalkostnad för privatlån

Hur mycket vill du låna?

Under hur många år?

Ränta

Beräknad månadskostnad

Vad är ett privatlån?

Ett privatlån är ett lån utan säkerhet där du lånar pengar från en bank eller en finansiell institution till valfritt ändamål. Lånevillkoren som hur mycket du får låna och till vilken ränta baseras främst på din inkomst, kreditvärdighet och återbetalningsförmåga.

Vanligtvis amorterar du av en viss procent av lånebeloppet månadsvis. Räntan, som är kostnaden för att låna pengarna, läggs också till på månadskostnaden. Det kan också tillkomma andra avgifter, exempelvis uppläggningsavgift. Den betalas då vid uppstarten av lånet och ligger vanligtvis mellan 0 - 500 kronor.

Vad du bör tänka på innan du tar ett privatlån

Då kan ett privatlån passa bra

Ett privatlån passar bäst vid större engångskostnader såsom renovering, bilköp, bröllop eller för att samla gamla lån, avbetalningar och krediter. Ett privatlån på 100 000 kronor med 7 procent ränta och 5 års återbetalningstid kostar cirka 1 980 kronor per månad.

Får kostnaden plats i din budget kan det vara värt med privatlån för att snabbare komma igång med dina planer. Det viktigaste är egentligen att du själv tycker att syftet med lånet är värt lånekostnaden.

Lämpliga användningsområden för privatlån

- Renovering: Värdeökning på bostaden

- Bilköp: Ofta bra ränta

- Bröllop: Extra kapital till drömbröllopet

- Tandläkarbesök: När kostnaderna drar iväg

- Samlingslån: Samla lån, krediter och avbetalningar

- Kontantinsats: Låna till kontantinsats för en bostad

Olämpliga användningsområden för privatlån

- Lyxkonsumtion: Dyra saker du egentligen inte har råd med

- Riskfyllda investeringar: Investera i aktier eller Bitcoin med hög risk

- Betala av andra lån: Skapar en ond spiral

- Gambling: Risk att förlora lånade pengar

- Löpande utgifter: Ett underliggande budgetproblem som behöver åtgärdas

För- och nackdelar med privatlån

Fördelar

- Flexibilitet: Ett privatlån ger dig frihet att använda pengarna hur du vill. Du kan finansiera olika ändamål, som att köpa en bil, renovera ditt hem eller betala för en resa. Det ger dig möjlighet att uppfylla dina personliga behov och önskemål.

- Snabb tillgång till pengar: Om du har ett brådskande behov av pengar kan ett privatlån vara en snabb och smidig lösning. Långivare kan vanligtvis behandla ansökningar snabbt, vilket innebär att du får pengarna inom kort efter att din ansökan godkänts. Oftast kan du få tillgång till pengarna inom ett par dagar.

- Enkel och säker låneprocess: Att ansöka om ett privatlån är oftast en enkelt och säkert. Många långivare erbjuder onlineansökningar där du kan fylla i dina uppgifter och signera med BankID.

- Lägre ränta: Beroende på din kreditvärdighet kan privatlån erbjuda lägre räntor än snabblån eller avbetalningar.

- Samla dyrare skulder: Om du har flera krediter med höga räntor kan ett privatlån hjälpa dig att samla dyra lån och krediter. Genom att betala av befintliga skulder med ett privatlån kan du få en enda månatlig betalning med lägre ränta.

Nackdelar

- Räntekostnader: Med privatlån behöver du betala en kostnad för att få låna pengarna, det vill säga ränta. Ju högre ränta, desto mer pengar kommer du att behöva betala tillbaka totalt sett.

- Ökad skuldsättning: När du tar ett privatlån ökar din skuldsättning. Har du redan andra skulder kan detta öka din ekonomiska belastning och göra det svårare att hantera dina utgifter. Det är viktigt att vara realistisk om din förmåga att återbetala lånet innan du tar på dig mer skuld.

- Kreditpåverkan: Att ta ett privatlån kan påverka din kreditvärdighet negativt. Om du inte kan betala tillbaka lånet i tid eller missar betalningar försämras din kreditvärdighet. Det kan påverka din förmåga att få framtida lån, stå på hyreskontrakt eller liknande förtroendetjänster.

- Tilläggskostnader: Utöver räntan är det vanligt med andra kostnader och avgifter. Det kan exempelvis vara uppläggningsavgifter eller försäkringskostnader. Kostnaderna varierar mellan olika långivare och det är viktigt att ta det i beaktning innan du signerar ett låneavtal.

Låna pengar till sjyssta villkor

När du ansöker om ett privatlån bör du leta efter långivaren som kan passa just din situation. Har du god kreditvärdighet och inte mycket tidigare skulder kan du ställa högre krav än någon som exempelvis missat betalningar tidigare eller har låg inkomst.

Det är inte krångligt att låna pengar, däremot kan det vara svårt att hitta rätt långivare. Därför har vi gjort jobbet åt dig och betygsatt långivare utefter lånevillkoren de kommer med, samt listat de som erbjuder lägst räntor.

Är du ute efter lån med låg ränta behöver du ha god kredithistorik, gärna bra inkomst och låg skuldsättningsgrad idag. Vill du låna till ett bröllop eller en resa kan det vara svårare att få lägsta räntorna då det inte finns någon säkerhet, som för exempelvis ett båtköp eller bilköp.

Därav har syftet med lånet en betydelse för vilken ränta du får i slutändan. Det är aldrig bindande och det kostar ingenting att bara ansöka om ett lån, därav kan du testa att ansöka för att se om du blir beviljad ett lån med låg ränta.

| Lån | Finansvalps betyg |

|---|---|

| Lån & Spar Bank | 4,4 |

| MedMera Bank | 4,3 |

| ICA Banken | 4,2 |

| Ikano Bank | 4,1 |

| SBAB | 4,0 |

| Bank Norwegian | 3,8 |

| Lån | lägsta ränta | Uppläggningsavgift |

|---|---|---|

| Trygga | 4,95 % | 0 kr |

| Lån & Spar Bank | 4,95 % | 395 kr |

| Coop Privatlån | 5,20 % | 0 kr |

| Nordea | 5,95 % | 525 kr |

| ICA Banken | 5,99 % | 0 kr |

| Swedbank | 6,20 % | 300 kr |

Olika typer av privatlån

Det finns flera olika anledningar till varför svenskar vill ta ett privatlån såsom bilköp, samla andra dyra lån, renovera, resa eller finansiera en kontantinsats. Här går vi igenom olika typer av privatlån och hur syftet med lånet kan påverka villkoren.

Ett privatlån kan användas för att samla ihop befintliga skulder till ett större lån med en enda månatlig betalning. Det gör det enklare att hantera din ekonomi och du kan potentiellt spara pengar genom att få lägre ränta och slippa flera avgifter.

Räntor för samlingslån ligger idag mellan 5 - 23 procent och återbetalningstiden är flexibel med allt ifrån 1 månad upp till 20 år. Behöver du få ner din månadskostnad kan du välja lån återbetalningstid, men tänk då på att totalkostnaden för lånet kommer bli högre.

Ett vanligt sätt att finansiera bilköp i Sverige är genom billån. Det går att låna till både begagnade bilar eller för att köpa en ny. Köper du en ny bil kan den vanligtvis användas som säkerhet för lånet vilket gör att ränta kan pressas ner till runt 5 - 8 procent.

Det kan vara något högre ränta för billån till en begagnad bil eftersom värdet inte är detsamma, runt 6 - 10 procent. Återbetalningstiden är ofta flexibel oavsett vilken bil du köper, mellan 1 - 15 år.

Vill du finansiera ett nytt kök, installera en ny takkonstruktion, eller göra om ditt badrum kan du göra det genom ett renoveringslån. Räntorna kan vara i det högre spannet eftersom det inte finns någon säkerhet för lånet, någonstans mellan 7 - 15 procent beroende på din kreditvärdighet.

Gör en beräkning på om investeringen är värd genom att titta på vad totalkostnaden blir för renoveringslånet och ställ det mot den eventuella värdeökningen på bostaden.

Vill du göra en investering med hållbarhetssyfte finns det så kallade gröna privatlån som kan erbjuda bättre ränta. Syftet behöver då vara inom en hållbarhetskategori såsom, installation av solceller eller en luftvärmepump.

Bankerna ger ekonomiska incitament för denna typ av investeringar eftersom de är en del av den gröna omställningen. Därför kan du få bättre villkor med gröna privatlån.

När du köper en bostad idag behöver du ha 15 procent av bostadens värde i eget kapital, det finns dock möjlighet att låna till kontantinsatsen. Räntan på det privatlånet kommer vara högre än för ditt bolån, men det kan vara effektivt för att snabbare komma in på bostadsmarknaden.

Konantinsatslån ligger någonstans mellan 5 - 15 procent medan bolån idag ligger mellan 3 - 5 procent. Det är därför bra om du prioriterar att amortera av mer på privatlånet än för bolånet.

Vanliga fallgropar

Vanliga fallgropar när det kommer till privatlån är dolda avgifter, förståelsen för villkorsändringar och insikten om totalkostnaden för lånet.

- Dolda avgifter

Utöver ränta och eventuell uppläggningsavgift kan det finnas flera dolda avgifter långivaren tar. Det kan exempelvis vara månatlig administrationsavgift för lånet, vanligtvis 0 - 50 kronor eller uttagsavgift på 0 - 200 kronor om du ansöker om en kontokredit.

Därför är det väldigt viktigt att du noga läser igenom dina lånevillkor innan du signerar låneavtalet. Det kan annars lätt springa iväg i kostnader och bli ett dyrare lån än du tänkt från början. - Villkorsändringar

Det är vanligt att privatlån kommer med rörlig ränta som då kan gå både upp och ner under hela låneperioden. Privatlåneräntorna påverkas av marknadsläget samt styrräntan och kan därför justeras under din låneperiod.

Även här är det viktigt att läsa igenom villkoren för att inte bli chockad om en villkorsändring skulle träda i kraft för ditt lån. - Totalkostnaden

Du ska såklart inte pressa din månadsbudget mer än du behöver. Dock det är bra att veta – ju längre tid du lånar, desto högre kommer totalkostnaden bli för lånet. Se exempel på hur återbetalningstiden påverkar din månads- och totalkostnad.

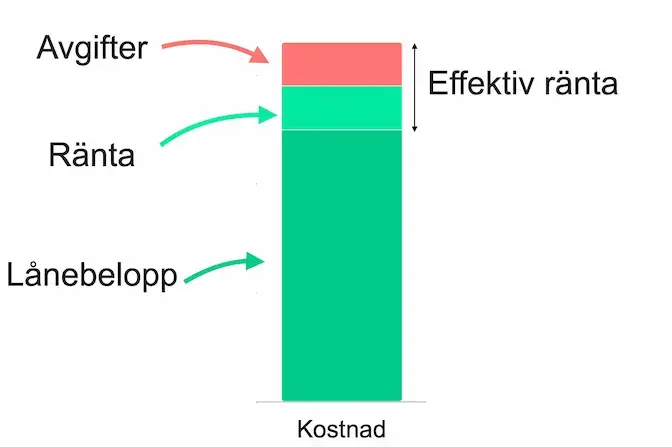

Fokusera på den effektiva räntan

När du vill ansöka om privatlån är det bra att jämföra de olika lånens effektiva räntor mot varandra. Där är nämligen både ränta och eventuella avgifter inräknade. På det viset blir det en mer rättvis jämförelse mellan vad privatlånens verkliga kostnad är.

Om du exempelvis har två privatlån med samma nominella ränta, men ett av lånen har uppläggningsavgift och administrationsavgift, kommer det synas om du jämför den effektiva räntan.

Vanliga krav för privatlån

Kraven för att få ett beviljat privatlån handlar i grunden om att du som låntagare ska kunna påvisa en god återbetalningsförmåga. Därav ställs det ofta krav på typ av anställning, inkomst och att du har god kredithistorik. Det tas alltid en kreditupplysning på dig vid en låneansökan.

Andra faktorer som spelar roll vid en individuell kreditbedömning

Processen för privatlån i 6 steg

Först och främst bör du göra klart för dig själv vad syftet med privatlånet är. Är det för att köpa bil, renovera hemmet eller planerar du att använda pengarna till ett bröllop?

Genom att tänka över syftet med privatlånet kan du undvika att låna för mycket och dra på dig onödigt höga lånekostnader.

Ta en titt på dina utgifter, din inkomst, om du har befintliga skulder, samt vad kommande utgifter kan komma att bli. Eftersom lånet också ska återbetalas behöver du även ha koll på ditt nya låns kostnader.

Kommande utgifter kan inkludera om du har barn på väg, bröllop på gång eller andra händelser som kan påverka din ekonomi i större utsträckning. Du räknar enklast på ditt privatlåns kostnad genom vår lånekalkyl.

Ta dig tiden att jämföra lån och titta då på räntesatser, avgifter, villkor och omdömen från andra kunder. Lånevillkoren skiljer sig en hel del mellan långivarna, därför är det en viktig del för att hitta det bästa privatlånet för din unika situation.

Låneansökan görs i regel online, men kan också ske via telefon eller personligen beroende på vilken långivare du valt. Räkna med att du kommer behöva ange information om syftet med lånet och att du behöver ha BankID om du vill göra låneansökan online.

Eftersom de vill bedöma din återbetalningsförmåga kan du även bli ombedd att visa lönespecifikationer, kontoutdrag eller anställningsbevis. De kan även vilja se andra dokument beroende på vad du lånar till, exempelvis ett fordonsbevis för ett billån.

Det bästa tipset vi kan ge i detta skede är att du också tar hjälp av en medlåntagare. Är ni flera som ansöker ökar både chansen till beviljat lån och chansen till ett lån med bra villkor. Det beror på att banken ser till er gemensamma ekonomi och ju fler som ansöker desto mindre risk för problem med återbetalningen av lånet.

När du skickat in ansökan kommer långivaren att granska den och ta en kreditupplysning på dig, vanligtvis genom UC. På det viset utvärderar de din återbetalningsförmåga och kan avgöra om du är behörig för privatlånet.

Godkänns din ansökan får du tillbaka ett låneerbjudande med villkor, inklusive ränta, eventuella avgifter och löptid.

Vill du acceptera låneerbjudandet kommer du få ett låneavtal att skriva under. Tänk på att läsa igenom avtalet innan du accepterar och fråga om avgifter eller andra kostnader som kan tillkomma.

När låneavtalet sedan är undertecknat kommer pengarna att överföras till ditt bankkonto, vanligtvis inom 2 - 3 bankdagar.

Återbetalning och hantering av privatlån

Ett privatlån ska alltid återbetalas till långivaren och det är viktigt att du har en ekonomisk plan för hur det ska gå till. Se över din budget och hur dina månatliga lånekostnader kommer att passa in i den.

Det är en trygghet att på förhand veta vad ditt blancolån kommer kosta för att undvika att hamna i en tuff ekonomisk situation, speciellt eftersom det är vanligt med löptider över flera år.

Återbetalningsmöjligheter

Generellt sett kan du återbetala ett privatlån mellan 1 - 20 år. Återbetalningen sker månadsvis och sätts upp av banken, månadskostnaden inkluderar då amortering på lånet samt ränte- och eventuella avgiftskostnader.

Många långivare erbjuder även att du kan extraamortera på privatlånet utan någon extra kostnad. Det är bra att göra om du får extra pengar över någon månad, exempelvis genom skatteåterbäring.

På det viset kan du bli skuldfri snabbare och minskar även din månadskostnad eftersom räntekostnaden baseras på din aktuella skuld.

DonCamilo123

Ansökte om ett privatlån genom MedMera Bank när jag ville köpa mig en sommarbil. Blev dock erbjuden betydligt högre ränta än jag tänkt mig. Någon som vet var man kan få en rimlig ränta? Alla långivare har så breda räntespann och känns inte som att man någonsin blir erbjuden den lägsta räntan.