Företagslån för småföretag: Här kan du låna som småföretagare

Över 97 procent av företag i Sverige kategoriseras som småföretag. Med ett företagslån kan du som småföretagare undvika att ge bort ägarandelar till externa investerare och fortsätta ha kontrollen över bolaget.

Det finns banker och kreditmarknadsbolag som specialiserar som mot företagslån för småföretag. Vi har sammanfattat allt du behöver veta för att hitta rätt finansiering för just ditt företag.

Bästa företagslånet för småföretag

Bästa lånet för småföretag just nu finns hos Froda. De erbjuder lägsta prisgaranti, vilket innebär att om du fått ett bättre erbjudande från en annan bank är de beredda att matcha det. Du får svar inom 24 timmar och utbetalning sker samma bankdag som lånet blir beviljat.

| Företagslån | Betyg | |

|---|---|---|

| Froda | 5 av 5 | |

| Krea | 4,9 av 5 | |

| Lendo | 4,7 av 5 | |

| CapitalBox | 4,5 av 5 | |

| Svea Bank | 4,1 av 5 | |

| Capcito | 4,0 av 5 |

Enkelt

30 sek

Gratis

Lånevillkor för småföretagare

I tabellen nedanför kan du se hur mycket du kan låna, återbetalningstider, om du behöver en borgen för att låna, om du kan ansöka via BankId och vilka inkomstkrav som gäller. Använd flikarna ovanför tabellen för att se vad som gäller för aktören du är nyfiken på.

| Creddo | 10 tkr - 35 mkr |

| Lendo | 50 tkr - 5 mkr |

| Froda | 10 tkr - 15 mkr |

| Krea | 100 tkr - 30 mkr |

| Northmill | 25 tkr - 1 mkr |

| CapitalBox | 20 tkr - 5 mkr |

| OPR Företagslån | 30 tkr - 1 mkr |

| Qred | 50 tkr - 5 mkr |

| OPR Företagslån Flex | Upp till 200 tkr |

| Capcito | 10 tkr - 5 mkr |

| Handelsbanken | Från 250 tkr |

| Swedbank | Från 100 tkr |

| Nordea | Upp till 250 tkr, högre för större företag |

| SEB | Från 100 tkr |

| Danske Bank | Från 200 tkr |

| Länsförsäkringar | Från 100 tkr |

| DBT | 3 - 35 mkr |

| Svea Bank | 50 tkr - 10 mkr |

| Kontrollerad 12 mars 2026 | |

Finansiering som passar småföretag

Ett bra sätt att hitta rätt företagsfinansiering är att använda en låneförmedlare. På det viset kan du skicka din ansökan till flera långivare samtidigt för att se vad som passar just ditt företag bäst.

Krea konkurrensutsätter upp till 30 olika banker och långivare med endast en kreditupplysning. Tjänsten är helt gratis och du binder inte upp dig till att godta något erbjudande.

Som småföretagare kan det också vara svårt att veta exakt vilken typ av finansiering man behöver. Genom Krea finns möjligheten att inte bara konkurrensutsätta långivarnas villkor, utan också olika typer av finansieringslösningar.

Carsten Leth, CCO & vice CEO på Krea, förklarar mer om hur det fungerar i videon:

Därför jämför många hos Krea

- Konkurrensutsätter långivarna åt dig

- Samarbetar med flest långivare inom företagslån

- Hittar rätt företagsfinansiering för ditt företags situation

- Kostnadsfri tjänst

- Räntegaranti

- Utbetalning inom 1 - 10 dagar

- Personlig rådgivning

Populära företagslån för småföretag

- Froda: Lägsta prisgaranti på företagslån

- Krea: Hjälper småföretagare hitta rätt finansiering

- CapitalBox: Lån till fast avbetalning för småföretag

- OPR Flex: Företagskredit till småföretag

- Lendo: Jämför företagslån åt SME

- Capcito: Företagslån anpassar för småföretagare

Bästa företagslånet utefter ditt företags behov

För- och nackdelar med att låna till småföretag

- Investera i din verksamhet för att expandera

- Ofta flexibelt i vad du vill investera i såsom inventarier, fordon, lokaler eller utveckling av produkten

- Snabbt kapital för att utveckla ditt företag

- Slippa ge iväg andelar av ditt bolag till extern investerare

- Kan vara välbehövligt i säsongsbetonade bolag för likviditet

- Kan tas med eller utan UC

- Ofta flexibla villkor såsom extraamortering utan extra kostnad

- Kräver ofta borgen eller någon form av säkerhet

- Kräver ofta en noggrann utvärdering av bolagets ekonomi

- Kan finnas risk för överbelåning

Olika typer av företagslån för småföretag

Beroende på din verksamhet kan olika typer av finansieringsmetoder passa mer eller mindre bra. Exempelvis kan en investering i nya maskiner passa för längre löptider eftersom de betalar tillbaka sig själva på ett sätt, medan om du till exempel bygger lager kan en kortare löptid passa bra för att snabbare bli av med lånekostnaden.

Därför är det bra att jämföra både olika företagslån, men också olika finansieringsalternativ innan du bestämmer dig.

Är du osäker på hur mycket du behöver låna eller behöver en flexibel buffert kan en företagskredit passa bra. Fördelen är att du endast betalar ränta för den del av lånet du faktiskt använder.

Det vill säga om du har en kreditgräns på 200 000 kronor men endast använder 100 000 kronor är det bara de 100 000 kronorna du betalar ränta på. En företagskredit kan därför även passa vid tillfällig likviditetsbrist för exempelvis säsongsbetonad verksamhet.

Har du en verksamhet med långa kredittider mot dina kunder kan factoring vara till hjälp. Du säljer då dina kundfakturor till ett factoringbolag och får vanligtvis ut 70 - 90 procent av fakturabeloppet utbetalt direkt.

Factoringbolaget tar då över ansvaret för fakturan och tar hand om inbetalningen från kunden. På det viset får du in likvida medel snabbare i företaget. Kostnaden för factoring tas vanligen genom en avtalad procentsats av fakturabeloppet och eventuellt en administrativ kostnad.

Har du ett aktiebolag skiljer sig företagslånet genom att det tas i företagets namn eftersom det ses som en juridisk person. Det innebär att företagets tillgångar och betalningsförmåga är det som blir avgörande för lånevillkoren.

När du ansöker om företagslån till aktiebolag kan du ofta få högre lånebelopp och bättre villkor eftersom den juridiska strukturen ger långivaren bättre säkerhet.

Har du en enskild firma blir det lite skillnad eftersom du vanligtvis blir personligt ansvarig för lånet. Lånevillkoren bedöms då utifrån både företagets och din egna personliga ekonomi.

Vill du ta ett företagslån för enskild firma är det också vanligare att du behöver gå i personlig borgen för lånet. Det innebär att du kan komma att behöva ta över lånekostnaderna privat om företaget skulle gå omkull.

Företagsleasing nämns ofta i samband med att företagare vill få tillgång till speciell utrustning eller maskiner under en bestämd tidsperiod. Det innebär i korthet att du hyr den utrustning du vill ha istället för att köpa.

Det kan också fungera som ett köp på längre sikt med företagsleasing. Om du leasar under en period och märker att du har ett fortsatt behov av utrustningen kan du ofta få köpa ut den senare och göra avdrag för din leasingkostnad.

Vill du undvikta UC-förfrågan vid ansökan om företagslån finns det flera olika alternativ. Det kan vara fördelaktigt om företaget har svag UC-score eller har tidigare anmärkningar registrerade hos UC.

Även om du ansöker om företagslån utan UC kommer det ändå alltid att tas en kreditupplysning vid en låneansökan. Vanligtvis sker det då istället via kreditupplysningsföretag som Creditsafe eller Dun & Bradstreet.

Vid ett företagslån utan borgen gör långivare en noggrann kreditprövning av företagets återbetalningsförmåga. Eftersom det inte finns säkerhet i form av borgen behöver istället långivarna försäkra sig om att företaget kommer kunna bära lånekostnaderna på annat sätt. Det fungerar i regel endast för aktiebolag.

Så mycket får du låna som småföretagare

Det är primärt två avgörande faktorer som avgör hur mycket ditt företag får låna: företags omsättning och rörelseresultat.

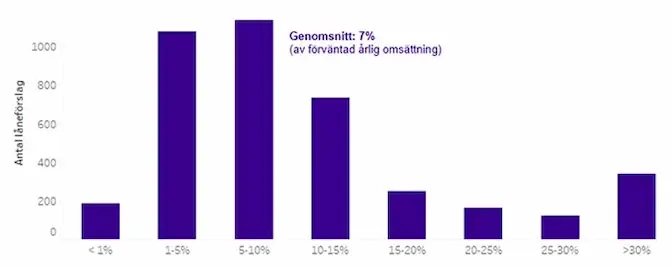

1. Lånebelopp som en procent av omsättningen

En generell riktlinje inom företagsfinansiering säger att småföretag kan låna upp till 10% av sin årliga omsättning utan att behöva erbjuda några säkerheter.

Skillnaden kan förklaras av att många företag som ansöker om lån hos Krea redan har befintliga lån, vilket minskar bankens säkerhet och därför resulterar i en något lägre lånesumma.

Högre lånebelopp med säkerheter

Vi har även sett att företag kan få ännu större lån, upp till 30% av sin omsättning, om de kan erbjuda säkerheter. Banker brukar kräva säkerheter i någon form när låneansökningar överskrider 10 % av företagets förväntade årsomsättning.

Säkerheter kan vara i form av företagets tillgångar, såsom fakturor, fordon, fastigheter eller maskiner. Det kan även innefatta företagets lager eller borgensåtaganden från styrelsemedlemmar eller andra i företagsledningen.

Så mycket får ditt företag låna baserat på omsättning:

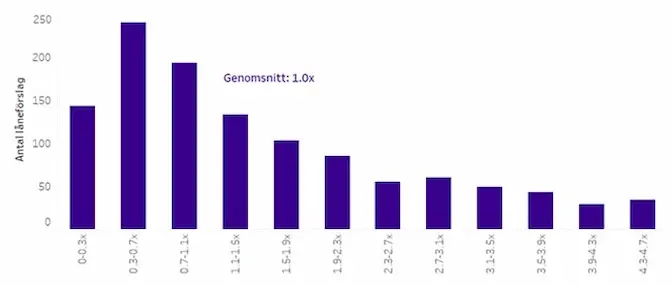

2. Lånebelopp som en procent av rörelseresultatet

Utöver omsättningen finns det också en koppling mellan företagets rapporterade rörelseresultat och låneutrymmet. Småföretag kan låna mellan 1 till 4 gånger sitt årliga rörelseresultat.

Rörelseresultat för större företag

För större företag som ansöker om lån brukar banker granska ett nyckeltal som kallas Nettoskuld / EBITDA. Detta nyckeltal beräknas enligt följande formel och brukar normalt ligga under 3x.

- Nettoskuld = (Räntebärande Skulder) - (Kassa)

- EBITDA (Rörelseresultat före räntor, skatter, avskrivningar och amorteringar) = (Rörelseresultat) + (Avskrivningar och Amorteringar)

Rörelseresultat för mindre företag

För mindre företag och företagslån på mindre än 5 miljoner kronor är bankerna oftast mer flexibla och tittar inte enbart på detta nyckeltal. Istället fokuserar de mer på själva rörelseresultatet utan att göra justeringar.

Så mycket får ditt företag låna baserat på EBIT:

Vanliga krav vid företagslån

Vilka krav som ställs på dig och ditt företag skiljer sig åt beroende på vilken långivare du väljer. Här listar vi några generella krav som kan förekomma när du ansöker om företagsfinansiering:

Företaget är registrerat i Sverige. Ofta krävs också att det ska ha varit aktivt minst 6 månader.

Exempelvis kommanditbolag, aktiebolag, enskild firma eller handelsbolag.

Ett svenskt bankkonto kopplat till företaget för att utbetalningen ska kunna ske på ett säkert sätt.

Exempelvis personlig borgen alternativt pantsatt maskin, utrustning eller fastighet.

Inga aktiva betalningsanmärkningar eller skuldsaldo hos Kronofogden.

Kan finnas omsättningskrav hos vissa långivare, vanligtvis omkring 400 000 kronor per år.

Krävs vanligtvis att det finns minst ett registrerat bokslut för att långivare ska kunna ta ställning till utlåningen.

Andra faktorer som kan påverka om du får beviljat lån

Din privatekonomi, utbildning och referenser kan påverka om du får beviljat företagslån.

Hur du tänkt använda de lånade pengarna är avgörande i om långivare kan bevilja din ansökan eller inte.

Är det fler i ägare vill ofta långivare veta mer om övriga personer också.

Planerad budget samt ordning och reda i resultat- och balansräkning är avgörande för din låneansökan.

5 saker banken tittar på i din låneansökan

3 tips innan du tar ett företagslån

Vi frågade Alexis Kopylov, vd och medgrundare till DBT Capital om hans 3 bästa tips inför att man ska ansöka om företagslån.

- Fundera på vad som är viktigt för dig i förhållande till syftet med lånet

- Dubbelkolla din förväntade avkastning på investeringen och ställ det mot kostnaden för lånet

- Hör med affärskompisar eller andra företagare hur man bör tänka

Olika typer av säkerheter vid företagslån

Vi frågade Alexis Kopylov, medgrundare och vd för DBT Capital, om vad det finns för olika typer av säkerheter kopplade till företagslån.

Alexis menar att man brukar prata om ett säkerhetspaket som innefattar:

- Företagsinteckningar

Kan vara exempelvis kundfordringar. Det fungerar enligt en rangordningsstruktur beroende på var man ligger inom företagsinteckningarna. - Moderbolagsgaranti

Finns det ett moderbolag kan det användas som säkerhet vid företagslån. - Fasta tillgångar

Kan vara exempelvis lokaler, maskiner eller annan utrustning som kan fungera som säkerhet. - Personlig borgen

Det innebär att en person går i god för lånet och är ansvarig för kostnaden om något skulle hända.

6 tips för en hälsosam återbetalningsplan

Gör en noggrann budget där samtliga utgifter och inkomster är inräknade. På det viset kan du se till att storleken på lånet och den månatliga återbetalningen inte blir för stor i förhållande till likviditeten i bolaget.

Har du flera lån sedan innan, prioritera då att betala av de lån med högst ränta oavsett storlek på lånet. På det viset sparar företaget pengar på lång sikt.

Har ditt företags ekonomi förbättrats sedan du tog lånet är det en bra idé att ta kontakt med långivaren igen. Du kan ha ett bättre förhandlingsläge och därmed också sänka lånekostnaderna.

Om din verksamhetstyp tillåter kan det finnas olika typer av stödprogram eller subventioner från staten. Kolla upp hur det ser ut för din verksamhet för att inte missa sådana möjligheter.

Har du flera skulder kan det finnas möjlighet att samla lånen i ett större företagslån hos en långivare. Det gör ofta att du får bättre lånevillkor och minskat administrationsarbete.

Det är alltid bra att se till att din affärsplan är långsiktig. Skapa en realistisk bild av ditt företags utveckling och inkomstpotential för att avgöra hur stort lån företaget klarar av.

Vanliga frågor och svar

- Verksamheten har varit igång åtminstone 6 månader

- Stabil affärsplan

- Ordning och reda i rapporter som resultat- och balansräkning.

- En välskriven affärsplan med syfte för lånet

- Senaste bokslutet

- Balansräkning

- Inkomstutlåtande

- Ibland personliga ekonomiska uppgifter för ägarna av bolaget.

- Att man inte förstår hela kostnaden med ränta och amortering.

- Att man lånar mer än vad som krävs för lånesyftet.

- Att man inte jämför lånevillkor hos flera långivare.

- Att man har utdaterade finansiella rapporter

- Att man inte har en tydlig plan för investeringen

Därför kan du lita på oss

Vi strävar efter att hjälpa dig fatta mer välinformerade beslut för din plånbok. Även om vi följer en redaktionell integritet kan innehållet på den här sidan framhäva produkter från våra partners. Du kan läsa om hur vi tjänar pengar. Se också vilka vi är på vår om oss-sida och läs vårt löfte att vägleda dig genom livets finansiella resa.

- Över 25 års samlad kompetens inom privatekonomi

- Ekonomer med eftergymnasial utbildning

- Utbildade journalister

- Faktagranskande artiklar och recensioner

- Betygssystem baserat på data

Johannes1337

Vill investera i ny utrustning till min restaurang som jag och två kompisar driver. Några tips på vilken bank man bör vända sig till vid ett företagslån?