- Lån kan tas från banker, kreditinstitut eller via låneförmedlare

- Räntor startar från 3 % för säkrade lån och går upp till 23 % för osäkrade lån

- Återbetalningstid upp till 20 år för osäkrade lån

- Effektiva ränta är bäst att jämföra, där inkluderas ränta och avgifter

- Betalningsanmärkningar och många UC-förfrågningar kan försvåra möjligheten att låna pengar

- Möjlighet att samla gamla lån och krediter i så kallade samlingslån

Möjligheten att låna pengar ger chansen till fler att kunna köpa bil, bostad, renovera, resa eller få sitt drömbröllop. Samtidigt kommer det med en förbindelse att återbetala lånet inom en bestämd tidsperiod.

Innan du lånar pengar är det smart att undersöka flera olika långivare och deras erbjudanden, inklusive räntesatser, avgifter och villkor. Oavsett vilket typ av lån du är ute efter hittar du de bästa alternativen här.

Låna pengar till bra villkor

- Lendo: Jämför flest långivare

- Trygga: Låna pengar från 4,95 %

- Enklare: Hjälper fler att låna pengar

- Lån & Spar Bank: Låna pengar med räntegaranti

- Spendwise: Låna pengar utan avgifter

- Bank Norwegian: Samlar lån upp till 800 000 kr

Villkor när du ska låna pengar

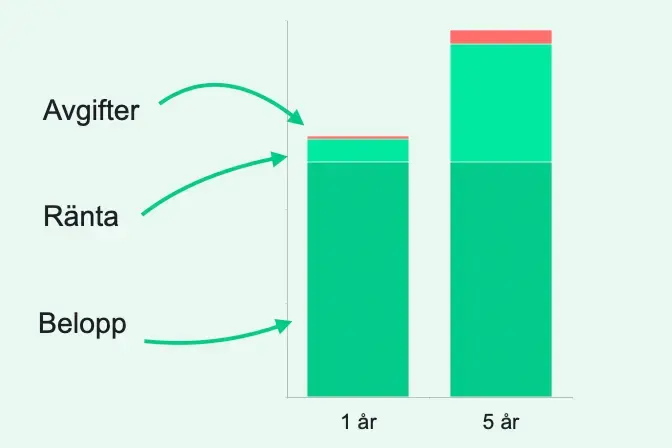

Kostnader för lån består huvudsakligen av ränta och eventuella uppläggnings- och administrationsavgifter. Det bästa sättet att jämföra lånens verkliga totalkostnad är att titta på den effektiva räntan där både ränta och avgifter är inräknade.

Aktuella räntor och villkor för privatlån

| Lendo🥇 | 5,07 - 23 % |

| Handelsbanken | 8,17 % |

| Trygga🥈 | 5,07 - 26,50 % |

| SEB | 7,24 - 15,74 % |

| Enklare🥉 | 5,07 - 28,40 % |

| Bank Norwegian | 6,21 - 27,80 % |

| Swedbank | 6,25 - 17,49 % |

| Coop Privatlån | 5,33 - 25,46 % |

| ICA Banken | 6,16 - 17,17 % |

| Nordea | 6,29 - 14,53 % |

| Marginalen Bank | 5,94 - 20,49 % |

| Ikano Bank | 6,75 - 20,59 % |

| Spendwise | 4,59 - 14,37 % |

| Avida | 11,15 - 29,50 % |

| LF Finans | 7,03 - 21,93 % |

| Lån & Spar Bank | 5,07 - 13,57 % |

| Nordax Bank | 7,29 - 27,53 % |

| Santander | 7,17 - 16,53 % |

| Danske Bank | 7,80 - 9,96 % |

| Svea Bank | 8,92 - 29,49 % |

| Kontrollerad 12 mars 2026 | |

Aktuella räntor och villkor för krediter

I tabellen kan du jämföra mindre krediters räntor, avgifter, lånebelopp samt vilken kreditupplysning långivaren tar och om det är okej att ansöka med betalningsanmärkning.

| Northmill | 7,90 - 21,90 % |

| Brixo kontokredit | 21,95 % |

| Klara Lån | 7,90 - 23 % |

| Saldo | 22 % |

| Ferratum | 22,99 % |

| Plus 1 | 21,95 % |

| Kontrollerad 12 mars 2026 | |

Lånekalkylator: Räkna på din lånekostnad

Hur mycket vill du låna?

Under hur många år?

Exempelränta

Beräknad månadskostnad

Du blir erbjuden i snitt 2,09 % lägre ränta om du lånar tillsammans med någon. Dessutom kan du fördubbla din chans till att få lånet beviljat enligt en undersökning gjord av Sabmla.

För- och nackdelar med att låna pengar

De främsta fördelarna med att låna pengar är att kunna göra större investeringar direkt såsom husköp, renovering eller förverkliga bröllopsplaner. Nackdelarna är framförallt räntekostnader, risk för anmärkningar vid missade betalningar och att din månadsbudget påverkas under hela låneperioden.

Fördelar

- Flexibel tillgång till pengar

Möjligheten att låna pengar ger fler utrymme för att köpa sin första bostad, bil eller renovera. Utan lån hade det varit betydligt svårare för gemene man att köpa eller investera i sina drömmar. - Möjlighet till investeringar

Som företagare eller privatperson kan lån ge utrymme för att investera. Exempelvis krävs det ofta lån för småföretagare att kunna investera i lokaler eller utrustning som maskiner och fordon. För privatpersoner kan en investering som renovering, bostadsköp eller bil ofta kräva lånade pengar. - Hantering av oväntade utgifter

Om tandläkarbesöket blev dyrt eller om nödvändigheter som tvättmaskin eller bil går sönder kan det lösas genom att låna pengar. Det bästa är om du kan betala med besparingar, men om du har tajt budget under en period kan du låna så länge du klarar av återbetalningsplanen. - Möjlighet till samlingslån

För privatpersoner kan ett samlingslån hos en ny långivare göra att man kommer på rätt bana med ekonomin igen. En ny långivare löser då gamla lån och avbetalningar och erbjuder ett större privatlån med skulderna samlade på ett ställe, förhoppningsvis då till bättre villkor.

Nackdelar

- Räntor och avgifter

Att låna pengar kommer oftast med en kostnad i form av ränta och avgifter. Räntan kan också vara rörlig och förändras under låneperioden. Det gör att det kan vara svårt att avgöra exakta kostnaden på förhand om du har lång löptid på lånet. - Risk för betalningsanmärkningar

Om du inte sköter återbetalningen av lånet riskerar du att få en betalningsanmärkning och försämrad kreditvärdighet. En anmärkning kan försvåra framtida möjligheter att ta lån eller att stå på andra kontrakt som innebär ekonomisk stabilitet som hyreskontrakt. - För mycket eller för många lån

Om du drar på dig mer skuld än du kan hantera i återbetalning finns det risk att du hamnar i en skuldfälla som kan vara svår att ta sig ur. - Binder upp din ekonomi

När du lånar pengar binder du ofta upp din ekonomi över längre tid då du åtar dig en återbetalningsplan för lånet. Det kan vara alltifrån några månader upp till 20 år för privatlån och ofta längre än så för bolån. - Värdeminskning av säkerhet

Om du lånar pengar med en säkerhet som bostad eller bil finns det risk för att den minskar i värde. Lånet finns dock kvar ändå, även om det också minskar med hjälp av amorteringen.

Se vår video innan du lånar pengar

Låna pengar utan säkerhet

Lån utan säkerhet kommer vanligtvis med högre ränta än säkrade lån som till exempel bostadslån, men har då inga krav på att det ska finnas en säkerhet för lånet. Du kan då använda pengarna till andra syften som bröllop, resa eller renovering.

Vill du ta ett lån utan krav på säkerhet kan du vanligtvis ansöka online och få pengarna utbetalda inom 2 - 3 bankdagar.

Sms-lån är vanligtvis enkla lån att få godkända och har tidigare haft ansökan via sms för att få utbetalda pengar. Idag är det dock inte så vanligt längre med sms-lån, ansökan sker istället ofta online via långivarnas hemsida.

Sms-lån kommer med höga räntor och avgifter i förhållande till lånebelopp. Det är alltså dyrt att ta sms-lån och om du kan bör du undvika det.

Har du låg kreditvärdighet på grund av exempelvis osäker anställning, låg inkomst eller flera kreditprövningar på kort tid, kan du ändå få låna pengar hos en del långivare.

Räntan är något i det högre spannet, vanligtvis 15 - 23 procent och du kan inte låna lika höga belopp, maxbeloppen ligger runt 150 000 kronor. Det är relativt dyra kostnader i förhållande till lånebelopp och du bör därför överväga om det finns en annan lösning innan du ansöker om lån med låg kreditvärdighet.

ska vara från de senaste 6 månaderna för att kunna bevilja dig ett lån.

Eftersom betalningsanmärkningar kan finnas kvar i tre år, finns det ändå utrymme att få ett beviljat lån trots betalningsanmärkning. Dock kan det finnas krav på att du har en medlåntagare om du vill låna med betalningsanmärkning.

Kontokrediter är ett lån med en viss kreditgräns. Det kan passa bra om du är osäker på hur mycket du behöver låna eftersom du endast behöver betala ränta på den del du faktiskt använder.

Exempelvis kan du ansöka om en kreditgräns på 50 000 kronor med din kontokredit. Om du sedan endast använder 20 000 kronor, betalar du endast ränta på de använda 20 000 kronorna.

Lånevillkor för kontokrediter innefattar vanligtvis kreditgränser mellan 5 000 - 70 000 kronor, räntor mellan 8 - 23 procent och återbetalningstiden är vanligen flexibel.

Sms-lån, snabblån och kontokrediter är det smidigaste alternativet när du behöver låna pengar snabbt. Dock får du räkna med en betydligt högre ränta om du vill ha snabb handläggning och snabb utbetalning.

I regel behöver du också ha bankkonto hos någon av storbankerna (SEB, Handelsbanken, Nordea eller Swedbank) för att överföringen ska kunna ske direkt vid godkänd ansökan.

Låna pengar med låg ränta

Räntan är en av de viktigaste delarna för ett lån då det är något som du kan vara tvungen att betala i flera år efter att lånet är taget. Därför är det ändå bra att det är något som du kan påverka på egen hand genom att jämföra och förhandla på ditt lån.

Ju bättre ekonomi du har, desto större chans har du att få ett lån med låg ränta. Det beror främst på att du ses som en mindre risk för banken att låna ut pengarna till och chansen att du sköter återbetalningen anses vara större.

Ta hjälp av en låneförmedlare

En låneförmedlare hjälper dig att ansöka om lån hos flera olika banker samtidigt. Det finns låneförmedlare inom olika kategorier som privatlån, snabblån, bolån och företagslån.

Den största fördelen med att använda en låneförmedlare när du vill låna pengar är att de konkurrensutsätter flera banker och långivare samtidigt.

Med bara en ansökan och en kreditupplysning hämtar låneförmedlaren in låneerbjudanden från olika banker. Det innebär att de behöver konkurrera mot varandra för att du ska välja just deras lånealternativ. Därav kan också villkoren pressas till att bli bättre.

Det är alltid kostnadsfritt och aldrig bindande att ansöka om lån genom en låneförmedlare. Inom privatlån kan du jämföra så mycket som 40 lån samtidigt, inom bolån upp till 8 stycken, för snabblån cirka 15 stycken och företagslån upp till 30 stycken.

Bästa bankerna att låna ifrån enligt SKI

Svenskt Kvalitetsindex gör varje år mätningar för hur nöjda kunder är när det kommer till lån och sparande. Banken med nöjdast kunder för privatlån 2025 blev MedMera Bank och bästa bolåneinstitutet blev SBAB.

Bästa bankerna enligt Svenskt Kvalitetsindex:

Vi har gjort egna mätningar där vi väger in Svenskt Kvalitetsindex betyg, samt har betygsatt varje långivare utefter lånevillkoren de kommer med. Läs mer om de bästa bankerna i Sverige just nu.

Krav för att få låna pengar

Kraven för att få låna pengar handlar i grunden om att kunna bevisa för långivaren att de kommer få tillbaka sina utlånade pengar. Kraven som ställs på dig kan delas upp på två delar:

- Grundkrav: förutbestämda krav alla låntagare behöver uppfylla för att du inte ska få ett avslag omedelbart vid ansökan.

- Individuell kreditprövning: en bedömning av just din ekonomiska situation.

Individuell kreditprövning

I den individuella kreditprövningen gör långivaren en så kallad KALP-kalkyl (Kvar-Att-Leva-På-Kalkyl). I kalkylen beräknas hur mycket pengar du har kvar att leva på efter att alla räkningar (hyra, försäkringar, el, vatten, bolån, CSN-lån etc.) och levnadskostnader (mat, kläder, nöjen etc.) är betalda.

Utgifterna ställs sedan mot inkomsterna för att avgöra hur god din betalningsförmåga är. Finns det utrymme över i din KALP-kalkyl finns det också bra chans till att du kan bli beviljad lån.

Andra faktorer som spelar roll vid en individuell kreditbedömning

Processen för att låna pengar – steg för steg

Först och främst bör du göra klart för dig själv varför du behöver låna pengar. Är det för att köpa bil, renovera hemmet, köpa bostad eller vill du ta den efterlängtade semesterresan med familjen?

Genom att tänka över syftet med lånet kan du enklare välja rätt typ av lån och lånebelopp. På det viset undviker du att låna för mycket och dra på dig onödigt höga lånekostnader.

Ta en titt på dina utgifter, din inkomst, om du har befintliga skulder, samt vad kommande utgifter kan komma att bli. Eftersom lånet också ska återbetalas behöver du även ha koll på ditt nya låns kostnader, du räknar på det enklast genom vår lånekalkyl.

Det är inte helt lätt att avgöra framtida kostnader men exempel kan vara om du har barn på väg, bröllop på gång eller andra saker som kan påverka din ekonomi i större utsträckning.

Ta dig tiden att jämföra långivarnas räntesatser, avgifter, villkor och omdömen från andra kunder. Lånevillkoren skiljer sig en hel del mellan långivarna, därför är det en viktig del för att hitta det bästa lånet för din unika situation.

Låneansökan görs ofta online, via telefon eller personligen beroende på vilken långivare du valt. Räkna med att du kommer behöva ge information om syftet med ditt banklån.

Eftersom de vill bedöma din återbetalningsförmåga kan du även bli ombedd att visa lönespecifikationer, kontoutdrag eller anställningsbevis. De kan även vilja se andra dokument beroende på vad du lånar till, exempelvis ett fordonsbevis för ett billån.

När du skickat in ansökan kommer långivaren att granska den och ta en kreditupplysning på dig, vanligtvis genom UC. På det viset utvärderar de din återbetalningsförmåga och kan avgöra om du är behörig att låna.

Godkänns din ansökan får du tillbaka ett låneerbjudande med villkor, inklusive ränta, eventuella avgifter och löptid.

Du behöver vara minst 18 år gammal för att kunna låna pengar i Sverige

Vill du acceptera låneerbjudandet kommer du få ett låneavtal att skriva under. Tänk på att läsa igenom avtalet innan du accepterar och fråga om avgifter eller andra kostnader som kan tillkomma.

När låneavtalet sedan är undertecknat kommer pengarna att överföras till ditt bankkonto, vanligtvis inom 2 - 3 bankdagar, beroende på vilken typ av lån du ansöker om.

Du ska även betala tillbaka lånet till långivaren, tänk då på att ju längre återbetalningstid du väljer desto högre blir totalkostnaden för lånet.

I nedan grafer har vi räknat på ett exempel för ett privatlån med 8 % effektiv ränta. Du ser skillnaden i hur din månadsbetalning går neråt med längre löptid men totalkostnaden för lånet går uppåt.

Var noga med att hålla återbetalningsplanen för att slippa onödiga förseningsavgifter. Det kan också vara bra att göra extraamortering om du får möjlighet, på det viset kommer din månadskostnad och din totala skuld minska mer och mer.

Det finns långivare som lockar med låg månadskostnad för lånet men med lång återbetalningstid. Om vi tar ett annat exempel på ett lån på 100 000 kronor med en ränta på 10 % och månatlig avgift på 100 kronor, kan du se nedan hur proportionerna ökar i ränta och avgifter med tiden.

Gröna lån med hållbarhetssyfte

Vill du göra en hållbar investering som exempelvis installera solceller eller en luftvärmepump kan du få ett så kallat grönt lån. Det krävs ett tydligt hållbarhetssyfte och gärna en godkänd offert från en installatör innan du ansöker hos banken.

Har du det kan du få fina räntefördelar och bättre villkor än för traditionella lån. Gröna lån är helt enkelt till för att främja hållbara investeringar och kommer därför med ekonomiska incitament som lägre ränta.

Det finns gröna privatlån, bolån och företagslån

Ränteavdraget borttaget för lån utan säkerhet

För privatlån har man tidigare kunnat dra av 30 procent av alla räntekostnader på skattedeklarationen. Men från och med 1 januari 2026 slopas avdraget helt. Syftet med det är att minska skuldsättningen och incitamenten till att ansöka om lån utan säkerhet.