Om du inte kan betala tillbaka skulden i tid riskerar du en betalningsanmärkning. Det kan leda till svårigheter att få hyra bostad, teckna abonnemang och få nya lån. För stöd, vänd dig till budget- och skuldrådgivningen i din kommun. Kontaktuppgifter finns på konsumentverket.se.

Lån utan säkerhet: Lånevillkor och krav för privatlån och krediter

Med ett lån utan säkerhet kan du låna pengar till vad du vill, utan att banken kräver att du redovisar en tillgång för lånet. Vid dyrare projekt kan det vara det som behövs för att komma igång med renoveringen, bröllopsplanerna eller göra den där drömresan.

Med ett lån utan säkerhet kan du låna mellan 1 000 - 600 000 kronor i Sverige. De lägsta räntorna går ner till 4,50 procent och de högsta upp till 23 procent. Du kommer överens med din långivare om en återbetalningsplan som kan ligga på allt från bara någon månad upp till 15 - 20 år.

Bäst lån utan säkerhet just nu

Lendo är en jämförelsetjänst där du kan låta långivare konkurrera om att ge dig det bästa erbjudandet. Med bara en ansökan och en kreditupplysning får över 40 olika långivare ge dig ett personligt låneerbjudande.

Lendos tjänst är helt kostnadsfri, inte bindande på något sätt och räntan går ner till 4,95 %. Tycker du inte att något erbjudande är tillräckligt bra kan du enkelt välja att tacka nej utan att det kostat dig något.

Lista över privatlån utan säkerhet

I listan kan du jämföra lån utan säkerhet till bra räntor och villkor. Jämför de effektiva räntan för att få en bra helhetsbild över vad den verkliga kostnaden blir för lånet, där är eventuella avgifter inräknade.

| Lendo🥇 | 4,95 - 23 % |

| Handelsbanken | 7,45 % |

| Trygga🥈 | 4,95 - 21,95 % |

| SEB | 6,20 - 13,65 % |

| Enklare🥉 | 4,50 - 22 % |

| Bank Norwegian | 5,99 - 18,99 % |

| Swedbank | 5,95 - 16,09 % |

| Coop Privatlån | 5,20 - 16,95 % |

| ICA Banken | 5,84 - 15,95 % |

| Nordea | 5,95 - 13,45 % |

| Marginalen Bank | 6,95 - 17,99 % |

| Ikano Bank | 6,55 - 18,87 % |

| Moank | 7,90 - 17,95 % |

| Avida | 5,90 - 19,79 % |

| LF Finans | 6,75 - 13,45 % |

| Lån & Spar Bank | 4,95 - 12 % |

| Nordax Bank | 6,99 - 18,99 % |

| Santander | 6,94 - 15,40 % |

| Danske Bank | 7,05 - 9,05 % |

| Svea | 6,95 - 21,95 % |

| Plus 1 | 7 - 22 % |

| Kontrollerad 12 december 2025 | |

Populära lån utan säkerhet just nu

- Lendo: Jämför lån utan säkerhet bland 40 banker

- Enklare: Lån utan säkerhet ner till 4,50 % ränta

- Bank Norwegian: Samlar lån utan säkerhet upp till 800 000 kr

- Brixo: Kontokredit utan avgifter

- Plus 1: Hjälper dig med svag kreditvärdighet

- Trygga: Hittar bästa lånet utan säkerhet för dig

Lista över krediter utan säkerhet

I tabellen kan du jämföra räntor, avgifter, lånebelopp samt om långivaren kan godkänna betalningsanmärkning och använder alternativ kreditupplysning vid ansökan.

| Northmill | 7,90 - 21,90 % |

| Brixo kontokredit | 21,95 % |

| Klara Lån | 7,90 - 23 % |

| Saldo | 22 % |

| Ferratum | 22,99 % |

| Plus 1 | 21,95 % |

| Kontrollerad 12 december 2025 | |

Hitta ett lån utan säkerhet för dig

Vad är ett lån utan säkerhet?

Ett lån utan säkerhet är ett lån där du inte behöver lämna någon pant eller säkerhet till banken. Långivaren bedömer då din återbetalningsförmåga baserat på faktorer som inkomst, kreditvärdighet och trygghet i anställning.

Med ett lån utan säkerhet kan du använda pengarna till andra syften än till exempel köp av bostad eller ny bil som vanligtvis är säkrade lån. Lånesyften som kan bli godkända utan säkerhet kan exempelvis vara bröllop, resa, renovering eller köp av begagnade fordon.

Det är ofta högre räntor för lån utan säkerhet i jämförelse med säkrade lån. Det beror på att risken med utlåningen för banken är högre eftersom det inte finns någon säkerhet att falla tillbaka på om du inte skulle klara av återbetalningsplanen på lånet.

För vem passar ett lån utan säkerhet?

Ett lån utan säkerhet passar den som har en trygg anställning och bra inkomst för att klara av återbetalningen på lånet, samt har ett tydligt syfte med lånet.

För den som till exempel är sugen på att komma igång med renoveringen eller köpa en båt eller bil begagnat kan ett lån utan säkerhet passa bra. Många större investeringsprojekt är idag dyra och det kan därför krävas ett lån för att inte behöva vänta i åratal för att spara ihop pengarna.

Känner du att du har koll på din ekonomi och kan klara av lånekostnaderna finns det lån utan säkerhet som kan erbjudas till sjyssta villkor, med både låg ränta och utan onödiga avgifter.

Följande frågor kan vara bra att ställa dig själv innan du ansöker om ett lån utan säkerhet:

- Har jag ett tydligt syfte med vad jag lånar till?

- Vet jag hur stort belopp jag behöver låna?

- Klarar min budget av lånekostnaderna?

- Är det värt att vänta och spara ihop pengarna istället?

För- och nackdelar med lån utan säkerhet

- Låna upp till 600 000 kr till vad du än behöver

- Ansökan och utbetalning går ofta snabbt, ibland samma dag men max 5 bankdagar

- Kräver inget startkapital

- Möjlighet att snabbare uppnå det du vill

- Generellt lägre krav och enklare att bli beviljad än vid lån med säkerhet

- Det görs en kreditprövning på din återbetalningsförmåga – därav får du hjälp med att inte låna mer än du klarar av

- I regel högre ränta och därmed dyrare än lån med säkerhet

- En större risk om du av någon anledning inte skulle kunna betala tillbaka lånet

- Påverkar din kreditvärdighet negativt eftersom det dels kräver en kreditupplysning och dels ökar din skuldbörda

Olika sätt att låna pengar utan säkerhet

Beroende på ditt lånesyfte kan olika typer av lån utan säkerhet vara det bästa alternativet. Vill du ha snabb utbetalning och snabb handläggning finns det långivare som specialiserar sig på det och är det viktigare med låga lånekostnader finns det långivare för det.

Det viktiga är att du jämför alternativ när du vill låna pengar. På det viset undviker du onödigt höga lånekostnader oavsett vad ditt syfte är.

Det kanske vanligaste lånet utan säkerhet är genom ett traditionellt privatlån. Det finns många alternativ att välja mellan, inklusive storbankerna, vilket är positivt för konkurrensen och att du ska få bättre lånevillkor.

Lånevillkor för privatlån idag ser ut som följande:

| Privatlån | Lånevillkor |

|---|---|

| Ränta | 4,95 - 23 % |

| Lånebelopp | 5 000 - 600 000 kr |

| Återbetalningstid | 1 - 20 år |

| Avgifter | 0 - 1 500 kr |

Lånen med de lägsta räntorna för lån utan säkerhet ligger omkring 5 - 7 procent idag. För att få det krävs ofta att du har god kreditvärdighet, bra inkomst och fast anställning.

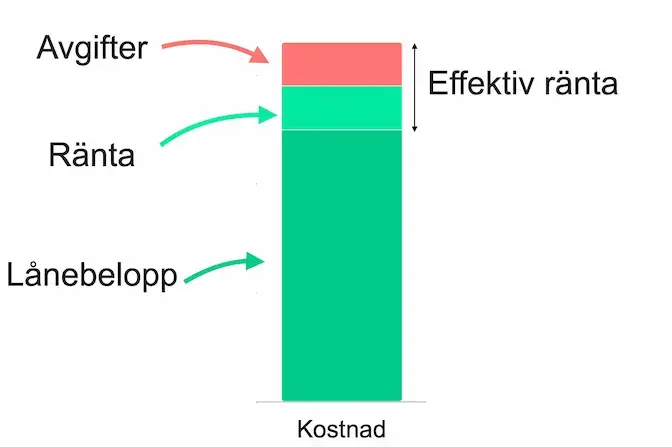

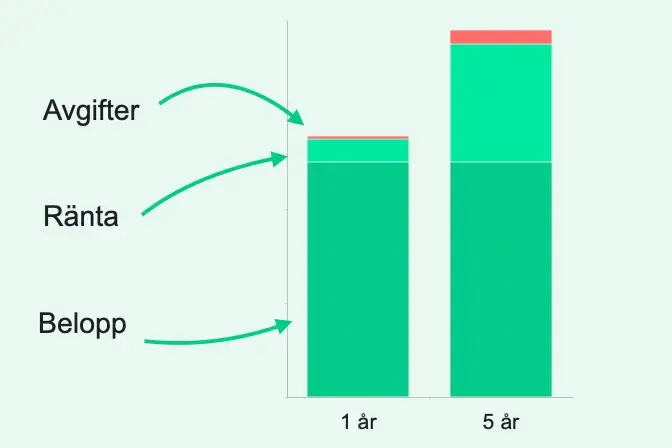

När du jämför lån med låg ränta bör du framförallt titta på den effektiva räntan. Där ingår nämligen eventuella övriga avgifter som exempelvis uppläggningsavgift, aviavgift eller administrationsavgift. På det viset redovisar den effektiva räntan mer vad den verkliga kostnaden blir för lånet.

Är du ute efter snabb handläggning och snabb utbetalning fins det långivare som specificerar sig inom det området. Vanligtvis få pengarna utbetalda samma dag som din ansökan blir beviljad och det finns aldrig något krav på säkerhet.

Nackdelen med snabblån är att de vanligtvis inte erbjuder lika höga lånebelopp och kommer med högre ränta än traditionella privatlån. Eftersom långivaren tar en högre risk och att det är kortare återbetalningstid, behöver de då kompensera med högre ränta på lånet.

Har du dragit på dig flera krediter, kreditkortsskulder eller avbetalningar kan du ofta samla dina lån hos en ny långivare, utan krav på säkerhet. Den nya långivaren går då in och löser dina befintliga skulder och erbjuder dig ett samlat större privatlån med skulderna ihopbakade.

På det viset kan du få både lägre lånekostnad och minskad administration när du samlar lån och krediter på ett och samma ställe.

När du lånar genom en kontokredit finns det sällan krav på säkerhet. Det är ofta mindre kreditbelopp som fungerar som ett kreditkonto där du kan göra uttag inom din valda kreditgräns.

Fördelen med en kontokredit är att du endast betalar ränta på det belopp du faktiskt använder. Har du en kreditgräns på 50 000 kronor men bara använder 20 000 kronor blir det endast räntepåslag på de 20 000 kronorna.

Det kan ibland kännas som en djungel med vilken långivare man ska välja beroende på vad man lånar till. Då kan det vara bra att ta hjälp av en låneförmedlare som skickar din ansökan till alla anslutna partners som får ta ställning och ge dig ett låneerbjudande.

Genom att använda en låneförmedlare får också bankerna konkurrera med varandra. På det viset kan du förhoppningsvis få långivarna att pressa ner räntan och erbjuda bättre villkor för att få just dig som kund.

Har du många UC-förfrågningar på kort tid eller en svag UC-score går det att låna utan säkerhet hos långivare som använder alternativa kreditupplysningsföretag som Creditsafe eller Dun & Bradstreet.

Fördelen med att låna pengar utan UC är att din kreditvärdighet hos UC då förblir opåverkad. Nackdelen är dock att du får räkna med något sämre lånevillkor eftersom alla stora långivare använder UC som kreditupplysning.

Om du har låg kreditvärdighet på grund av exempelvis svag inkomst eller osäker anställning är det i regel svårare att få ett beviljat lån utan säkerhet. Dock finns det hjälp du kan få, lite beroende på vad din låga kreditvärdighet beror på.

Har du exempelvis skulder hos Kronofogdemyndigheten eller nyligen fått en betalningsanmärkning blir det svårt. Men det finns långivare som kan hjälpa dig att låna trots låg kreditvärdighet om du kan påvisa att du har återbetalningsförmåga.

Har du en betalningsanmärkning är det svårare att få ett beviljat lån utan säkerhet eftersom anmärkningen indikerar att du tidigare misskött återbetalningar.

Men eftersom betalningsanmärkningar kan ligga kvar i upp till tre år finns det ändå långivare som kan se förbi anmärkningen om den inte kommer från de senaste sex månaderna. Därför går det att låna med betalningsanmärkning men lånevillkoren är ofta sämre än om du kan vänta ut den.

Förut gick det att få snabba smålån genom att skicka SMS och sedan få pengar utbetalda. Idag finns det inte riktigt kvar utan det har blivit mer reglerat och man ansöker istället via onlineformulär.

Men det karaktärsdrag som sms-lån hade finns kvar hos långivarna. Det är framförallt snabba processer och snabba utbetalningar, ofta samma dag som ansökan godkänns. De kräver heller aldrig någon säkerhet för lånet, men det kommer i regel med höga räntor och dyra avgifter.

Vanliga krav

För att bli beviljad ett lån utan säkerhet i Sverige finns det några grundkrav du behöver uppfylla:

- Ålder

Minst 18 år gammal, en del långivare har minimumkrav på 21 år. - Inkomst

Krav på fast inkomst från arbete eller pension på åtminstone 120 000 kronor. - Skulder

Du får inte ha några aktiva skulder hos Kronofogden. - Betalningsanmärkningar

Inga betalningsanmärkningar från de senaste 6 månaderna. En del långivare kan även kräva att du inte har några anmärkningar över huvudtaget. - Folkbokföring i Sverige

Du behöver vara folkbokförd och bosatt i Sverige för att kunna ansöka om lån här, vanligtvis sedan minst 1 år tillbaka. Det är även vanligt med krav på svenskt personnummer. - Svensk bank

Generella krav är att du har BankID för att kunna signera låneansökan och ett svenskt bankkonto för att få pengarna utbetalda.

Kraven varierar mellan olika långivare, en del har mer flexibla krav medan de med bäst villkor ofta har något striktare krav. Det görs alltid en individuell kreditbedömning på dig när du ansöker om lån utan säkerhet.

Så går det till att låna utan säkerhet

När du vill ta ett lån utan säkerhet fungerar processen på samma sätt som för ett traditionellt privatlån. Du gör en ansökan, oftast online, långivaren tar då en kreditupplysning på dig för att avgöra om du kan klara av kostnaden för lånet.

Klarar du av den kan du bli godkänd och få lånet utbetalt. Sedan kan du använda pengarna till ditt ändamål och betalar då tillbaka till långivaren månadsvis med tillkommande ränta.

Ansökningsprocessen

Till att börja med bör du jämföra lånealternativ för att hitta ett lån med sjyssta villkor. Det bästa är att jämföra långivarnas effektiva räntespann för att få en överblick av hela lånets kostnad.

I den effektiva räntan är nämligen eventuella avgifter för lånet också inräknade. När du hittat en långivare du känner dig trygg med ansöker du vanligtvis via deras hemsida där du kan behöva fylla i saker som:

- Hur mycket du vill låna

- Under hur lång tid du vill låna

- Kontaktuppgifter

- Inkomst

- Syfte med lånet

- Om du har några andra lån eller krediter

När du fyllt i ansökan tas det alltid en kreditupplysning på dig för att långivaren ska kunna avgöra om de kan bevilja dig lånet. Vanligtvis sker det via UC, som är det största kreditupplysningsföretaget i Sverige.

Uc hämtar då information om dig som vanligen innefattar:

- Din identitet och adress

- Om du har några betalningsanmärkningar

- Eventuella bilar som står registrerade på dig

- Om du äger några fastigheter

- Eventuella företagsengagemang

- Andra krediter och lån i ditt namn

När långivaren tittat på kreditupplysningen om dig kan de välja att godkänna eller avslå dina ansökan om lån. Blir du godkänd får du vanligtvis pengarna utbetalda inom bara några bankdagar.

Den sista och kanske viktigaste delen är att du ska också återbetala lånet till din långivare. Det är därför du också bör jämföra vad lånen kostar i det första steget.

Beroende på hur mycket du lånar och till vilket syfte kan återbetalningsplanen se olika ut. Vanligtvis gör du upp detta innan lånet betalas ut med din långivare.

Men för att ta ett exempel: Om du lånar 50 000 kr med en ränta på 5 % och utan avgifter i 1 år, kommer du återbetala 4 375 kr i månaden och totalkostnaden för lånet blir 52 500 kronor.

Här kan du läsa om vad som händer om du inte återbetalar i tid.

Viktiga aspekter att tänka på

När du tar ett lån utan säkerhet är räntan generellt högre än för ett lån med säkerhet. Det är för att när du har en säkerhet i lånet, exempelvis en bil eller bostad, har banken rätt att ta den tillgången om du av någon anledning inte skulle kunna betala tillbaka lånet.

Banken har då något att falla tillbaka på om du skulle missköta återbetalningen och kan därav erbjuda en lägre ränta. Det blir därför extra viktigt att jämföra lånevillkor när det kan skilja sig åt för lån utan säkerhet. Jämför den effektiva räntan där både räntor och eventuella avgifter ska ingå i beräkningen.

Medsökande på lånet

Det är alltid bra om du har en vän, sambo eller annan närstående som kan stå som medsökande på lånet.

På det viset bedöms er gemensamma återbetalningsförmåga och chansen att du får beviljat lån ökar. Dessutom kan ni förhandla ner räntan eftersom risken för banken att låna ut pengarna inte blir lika stor.

Det behöver inte nödvändigtvis vara så att ni lånar pengarna tillsammans. Det kan vara en närstående som litar på att du kan betala tillbaka lånet, men den personen fungerar som en slags säkerhet för lånet.

Om du då av någon anledning inte skulle kunna betala tillbaka, kommer den medsökande vara skyldig att ta över kostnaden för lånet.

Det är viktigt att förstå den konsekvensen som medsökande. Den personen är också ansvarig för återbetalningen även om ni privat kommit överens om att det är du som lånar pengarna.

Vanliga frågor och svar

- Renoveringar

- Bil- eller båtköp

- Betala oväntade utgifter

- Samla andra lån och krediter

Därför kan du lita på oss

Vi strävar efter att hjälpa dig fatta mer välinformerade beslut för din plånbok. Även om vi följer en redaktionell integritet kan innehållet på den här sidan framhäva produkter från våra partners. Du kan läsa om hur vi tjänar pengar. Se också vilka vi är på vår om oss-sida och läs vårt löfte att vägleda dig genom livets finansiella resa.

- Över 25 års samlad kompetens inom privatekonomi

- Ekonomer med eftergymnasial utbildning

- Utbildade journalister

- Faktagranskande artiklar och recensioner

- Betygssystem baserat på data